Micron акциялары бойынша 2026 жылға болжам: сценарийлер және MU үшін негізгі деңгейлер

Micron жад циклінің шарықтау шегінде тұр және рекордтық қаржылық нәтижелер көрсетуде. Бұл мақалада Micron бизнесінің тұрақтылығы, MU акцияларының бағалануы және 2026 жылға арналған болжам талданады.

Micron Technology, Inc. (NASDAQ: MU) 2026 қаржы жылының 1-тоқсаны бойынша нарық күткеннен айтарлықтай жоғары нәтижелер жариялады. Non-GAAP түсім 13.64 млрд USD-қа жетті, таза табыс 5.48 млрд USD-ты құрады, ал бір акцияға шаққандағы пайда 4.78 USD болды. Рентабельділік пен ақшалай түсім генерациясы күрт жақсарды. Операциялық ақша ағымы 8.41 млрд USD-қа жетті, және компания нәтижелердің серпінді өсуін AI жүктемелерінде қолданылатын жадқа сұраныстың жеделдеуімен, бағаның өсуімен және өнім миксінің қолайлы болуымен тікелей байланыстырды.

Басшылықтың 2026 қаржы жылының 2-тоқсанына берген нұсқаулығы да нарық күткеннен айтарлықтай жоғары болды. Компания non-GAAP түсімді шамамен 18.7 млрд USD деңгейінде, жалпы маржаны шамамен 68% деңгейінде, ал бір акцияға шаққандағы пайданы шамамен 8.42 USD деңгейінде болжайды. Micron сондай-ақ 2026 жылға шамамен 20 млрд USD көлеміндегі күрделі шығындар жоспарын жариялады, бұл күшті сұранысты қанағаттандыру үшін өндірістік қуатты кеңейтуге бағытталған.

2025 жылдың екінші жартысында MU акцияларындағы ралли жеделдеді, ал 2025 жылдың соңына қарай Micron акциялары шамамен 230% өсті, оның ішінде тек 2025 жылдың желтоқсанында шамамен 20% өсім тіркелді. Нарық жадқа тұрақты күшті сұраныс пен мықты қаржылық көрсеткіштерді алдын ала бағаға енгізіп қойған еді, ал компанияның 2026 жылға берген кейінгі нұсқаулығы бұл күтулерді одан әрі нығайтты. Нәтижесінде MU-дың жоғары импульсі 2026 жылдың басына дейін жалғасты.

Бұл мақала Micron Technology, Inc. компаниясын қарастырады, оның табыс көздерін сипаттайды, Micron-ның тоқсандық нәтижелерін қорытындылайды және 2026 қаржы жылына арналған күтулерді ұсынады. Сондай-ақ MU акцияларының техникалық талдауы берілген, соның негізінде 2026 күнтізбелік жылына арналған Micron акциялары бойынша болжам әзірленеді.

Micron Technology, Inc. туралы

1978 жылы құрылған Micron Technology Inc. – деректерді сақтау үшін жад чиптерін (DRAM, NAND) әзірлейтін және өндіретін АҚШ компаниясы. Micron – әлемдегі электрондық жадтың ең ірі өндірушілерінің бірі, оның өнімдері автомобильдерде, компьютерлерде, мобильді құрылғыларда, серверлерде және басқа да электрондық жабдықтарда қолданылады. Компания 1984 жылы Нью-Йорк қор биржасына шықты және MU тикерімен саудаланады.

Бүгінде Micron жасанды интеллект, 5G желілері, автономды көлік және бұлттық есептеулер нарықтары үшін озық жад модульдері мен деректерді сақтау технологияларын әзірлеуді және ендіруді жалғастыруда.

Micron Technology, Inc. компания атауының суретіMicron Technology, Inc.-тің негізгі түсім арналары

Micron-ның бизнес-моделі жартылай өткізгіш жад модульдерін және деректерді сақтау шешімдерін әзірлеу, өндіру және сатуға негізделген. Компанияның сегменттері төменде көрсетілген өнім нарықтары бойынша жіктеледі:

- Жеке компьютерлер мен құрылғылар: бұған ДК-лерде, ноутбуктерде және жұмыс станцияларында қолданылатын жад сатылымдарынан түсетін түсім кіреді

- Мобильді құрылғылар: смартфондар мен планшеттерге арналған жад чиптері, мұнда Micron жоғары өнімді құрылғыларға ұқсас өнімдер шығаратын компаниялармен бәсекелеседі

- Сақтау құрылғылары: NAND флэш-жадына негізделген деректерді сақтау өнімдері мен шешімдері

- Енгізілген жүйелер (embedded): автомобиль және денсаулық сақтау секторларында, сондай-ақ өндірісте қолданылатын жүйелерге интеграциялауға арналған жад компоненттері мен модульдері

Компания әр сегмент бойынша егжей-тегжейлі деректерді береді және оларды есебінде екі ірі секторға біріктіреді. Бірінші сектор – DRAM (Dynamic Random-Access Memory), ол компания түсімінің едәуір үлесін (шамамен 70%) құрайды. DRAM жеке компьютерлерде, серверлерде, смартфондарда, графикалық карталарда және басқа құрылғыларда қолданылады. Екінші сектор – NAND (флэш-жад), ол түсімнің шамамен 25–30%-ын құрайды. NAND өнімдері SSD-ларда (қатты күйлі жинақтауыштар), мобильді құрылғыларда, деректерді сақтау жүйелерінде және ақпаратқа жылдам әрі сенімді қолжетімділікті қажет ететін басқа өнімдерде қолданылады.

Micron Technology Inc. Q4 FY 2024 есебі

2024 жылғы 25 қыркүйекте Micron 2024 қаржы жылының 4-тоқсанына арналған есебін жариялады, ол 25 тамызда аяқталатын кезеңді қамтыды. Компанияның қаржылық көрсеткіштері инвесторларды таңғалдырды және болжамдардан асты. Төменде жарияланған деректер келтірілген (https://investors.micron.com/quarterly-results):

- Түсім: 7.75 млрд АҚШ доллары (+93%)

- Таза пайда: 1.34 млрд АҚШ доллары, өткен жылғы 1.17 млрд АҚШ долл. шығынмен салыстырғанда

- Бір акцияға пайда: 1.18 АҚШ доллары, өткен жылғы 1.07 АҚШ долл. шығынмен салыстырғанда

- Операциялық пайда: 1.74 млрд АҚШ доллары, өткен жылғы 1.20 млрд АҚШ долл. шығынмен салыстырғанда

Сегменттер бойынша түсім:

- DRAM: 5.33 млрд АҚШ доллары (+69%)

- NAND: 2.36 млрд АҚШ доллары (+31%)

- Compute and Networking: 3.01 млрд АҚШ доллары (+152%)

- Mobile: 1.87 млрд АҚШ доллары (+55%)

- Storage: 1.68 млрд АҚШ доллары (+127%)

- Embedded: 1.17 млрд АҚШ доллары (+36%)

Q4 2024 қаржылық нәтижелері жарияланғаннан кейін, Micron менеджменті өткен жылмен салыстырғанда 93% түсім өсімін атап өтті, оған деректер орталықтарына арналған DRAM өнімдеріне күшті сұраныс және тоқсанына алғаш рет 1 млрд АҚШ долларынан асқан рекордтық NAND сатылымдары түрткі болды.

Micron-ның бас директоры Санджай Мехротра компанияның бүкіл тарихындағы ең үздік бәсекелік позицияға ие екенін атап өтіп, 2025 жылдың 1-тоқсанында рекордтық түсім мен рентабельділік көрсеткіштерін болжады. Сондай-ақ ол компанияның нарықтағы позициясын нығайтуға көмектесетін жасанды интеллект шешімдеріне сұраныстың маңыздылығын ерекше атап өтті.

Micron Q1 2025-те рекордтық түсім күтеді: 8.70 млрд АҚШ доллары (плюс-минус 200 млн АҚШ долл.) және валдық маржа 39.5%. Күтілетін бір акцияға пайда 1.74 АҚШ долларын құрайды. Бұл көрсеткіштер алдыңғы тоқсандармен салыстырғанда айтарлықтай жоғары және компания өнімдеріне сұраныстың өскенін көрсетеді, әсіресе жасанды интеллект және бұлттық есептеу сегменттерінде.

Micron сондай-ақ ЖИ серверлеріне сұраныстың артуына байланысты жад және деректерді сақтау нарықтарындағы бағаның көтерілуінен пайда көріп отырғанын атап өтті.

Micron Technology Inc. Q1 FY 2025 есебі

2024 жылғы 18 желтоқсанда Micron 2025 қаржы жылының 1-тоқсанына арналған есебін жариялады, ол 28 қарашада аяқталатын кезеңді қамтиды. Есептің негізгі тұстары төмендегідей (https://investors.micron.com/quarterly-results):

- Түсім: 8.70 млрд АҚШ доллары (+84%)

- Таза пайда: 2.04 млрд АҚШ доллары, 1.05 млрд АҚШ долл. шығынмен салыстырғанда

- Бір акцияға пайда: 1.79 АҚШ доллары, 0.95 АҚШ долл. шығынмен салыстырғанда

- Операциялық пайда: 2.39 млрд АҚШ доллары, 0.95 млрд АҚШ долл. шығынмен салыстырғанда

Сегменттер бойынша түсім:

- DRAM: 6.40 млрд АҚШ доллары (+73%)

- NAND: 2.32 млрд АҚШ доллары (+26%)

- Compute and Networking: 4.40 млрд АҚШ доллары (+153%)

- Mobile: 1.50 млрд АҚШ доллары (+16%)

- Storage: 1.70 млрд АҚШ доллары (+160%)

- Embedded: 1.10 млрд АҚШ доллары (+6%)

Санджай Мехротра деректер орталықтарының компания тарихында алғаш рет түсімнің 50%-дан астамын құрағанын атап өтті, оған ЖИ жад чиптеріне күшті сұраныс себеп болды. Ол сондай-ақ ДК мен смартфондар сияқты тұтынушылық сегменттердегі әлсіздікке назар аударды, бірақ қаржы жылының екінші жартысында өсім қайта жалғасады деген сенім білдірді.

2025 қаржы жылының 2-тоқсаны үшін Micron Wall Street күтулерінен төмен нұсқаулық берді: түсім – 7.90 млрд АҚШ доллары (±200 млн АҚШ долл.) және EPS – 1.43 АҚШ доллары (±0.10 АҚШ долл.). Бұл болжам DRAM және NAND бойынша ұсыныстың артуы және тұтынушылық сұраныстың әлсіздігіне байланысты түсімнің төмендеуін көрсетеді.

Инвесторлар бұл болжамды теріс қабылдап, есеп жарияланғаннан кейін Micron акциялары 13%-дан астамға төмендеді.

Micron Technology Inc. Q2 FY 2025 есебі

2025 жылғы 20 наурызда Micron 2025 қаржы жылының 2-тоқсанына арналған есебін жариялады, ол 27 ақпанда аяқталатын кезеңді қамтиды. Есептің негізгі тұстары төмендегідей (https://investors.micron.com/quarterly-results):

- Түсім: 8.05 млрд АҚШ доллары (+38%)

- Таза пайда: 1.78 млрд АҚШ доллары (+273%)

- Бір акцияға пайда: 1.56 АҚШ доллары (+323%)

- Операциялық пайда: 2.01 (+800%)

Сегменттер бойынша түсім:

- DRAM: 6.12 млрд АҚШ доллары (+47%)

- NAND: 1.85 млрд АҚШ доллары (+18%)

- Compute and Networking: 4.60 млрд АҚШ доллары (+153%)

- Mobile: 1.10 млрд АҚШ доллары (+16%)

- Storage: 1.40 млрд АҚШ доллары (+160%)

- Embedded: 1.00 млрд АҚШ доллары (+6%)

Санджай Мехротра деректер орталықтарына арналған DRAM бойынша түсімнің жаңа рекордқа жеткенін, ал жоғары өткізу қабілеттілікті жад (HBM) чиптерінен түсетін табыстың алдыңғы тоқсаннан 50%-дан астам өскенін және 1 млрд АҚШ долларынан асқанын атап өтті. Ол Micron-ның мықты бәсекелік позициясын және жоғары маржалы өнім санаттарындағы компанияның табысын компания стратегиясының тиімділігімен және жасанды интеллект қолданбаларында пайдаланылатын жад шешімдеріне өсіп келе жатқан сұраныспен байланыстырды.

2025 қаржы жылының 3-тоқсаны үшін Micron 8.6–9.0 млрд АҚШ доллары аралығында түсім және 1.47–1.67 АҚШ доллары аралығында күтілетін EPS болжамын берді. Компания сондай-ақ валдық маржаның 36.5%-ға дейін төмендеуін болжады, бұл алдыңғы тоқсаннан 1.5 пайыздық тармаққа аз. Бұл төмендеу төмен маржалы тұтынушылық өнімдердің сатылымдарының артуына және NAND нарығындағы ұсыныстың жоғары болуы салдарынан бағаларға қысымның сақталуына байланысты деп түсіндірілді.

Инвесторлардың реакциясы аралас болды. Табыс есебі шыққаннан кейін Micron акциялары сауда жабылғаннан кейінгі мәмілелерде 5%-дан астамға өсті, бұл күшті нәтижелерге деген оптимизмді көрсетті. Алайда валдық пайданының деңгейіне және қорлардың (inventory) өсуіне қатысты алаңдаушылық кейін 8%-дан астам төмендеуге алып келді, нәтижесінде есептен кейінгі кезеңде Micron S&P 500-дегі ең нашар көрсеткіш көрсеткен акциялардың бірі болды.

Micron Technology, Inc. 2025 жылдың 3-тоқсанының (Q3) қаржылық есебі

2025 жылғы 25 маусымда Micron 2025 қаржы жылының 3-тоқсанына (29 мамырда аяқталды) арналған қаржылық нәтижелерін жариялады. Өткен қаржы жылының дәл осы кезеңімен салыстырғандағы негізгі көрсеткіштер төмендегідей (https://investors.micron.com/quarterly-results):

- Түсім: 9.30 млрд АҚШ доллары (+37%)

- Таза пайда: 2.18 млрд АҚШ доллары (+210%)

- Бір акцияға пайда: 1.91 АҚШ доллары (+208%)

- Операциялық пайда: 2.49 млрд (+164%)

Сегменттер бойынша түсім:

- DRAM: 7.07 млрд АҚШ доллары (+50%)

- NAND: 2.15 млрд АҚШ доллары (+4%)

- Compute and Networking: 5.06 млрд АҚШ доллары (+97%)

- Mobile: 1.55 млрд АҚШ доллары (–2%)

- Storage: 1.45 млрд АҚШ доллары (+7%)

- Embedded: 1.22 млрд АҚШ доллары (–5%)

Micron FY2025 Q3 нәтижелерін мықты түрде көрсетті, нарық күтулерінен айтарлықтай асып түсті. Түсім 9.3 млрд АҚШ долларына жетіп, жылдық өлшемде 37%-ға өсті, ал түзетілген бір акцияға пайда 1.91 АҚШ долларына дейін көтерілді (консенсус 1.60 АҚШ доллары). Негізгі драйвер – ЖИ жүйелерінде қолданылатын жадқа тұрақты сұраныс өсімі. HBM жеткізілімі тоқсаннан тоқсанға шамамен 50%-ға артты, ал деректер орталықтарынан түсетін түсім екі еседен аса өсті.

Табыс қоңырауында бас директор Санджай Мехротра озық технологиялық шешімдерді жедел енгізуді атап өтті. EUV литографиясын қолданатын 1-gamma DRAM өндірісі жоспардан бұрын басталды, ал HBM3E жаппай жеткізілімі Q4-ақ басталады деп күтілді. Компания HBM4 тестілеуін де бастағанын хабарлады, 2026 жылы сериялық өндіріске шығару жоспары бар. АҚШ-та өндірістік қуаттарды кеңейту және CHIPS Act аясындағы мемлекеттік қолдаумен бірге бұл бастамалар ЖИ жад сегментінде Micron-ның стратегиялық артықшылығын қалыптастыруда.

Рентабельділік те жақсарды: валдық маржа 39%-ға жетіп, нұсқаулықтың жоғарғы шегінен асты. Q4-та шамамен 42% ±1% деңгейіне дейін одан әрі өсуі күтілді. Компания келесі тоқсанда шамамен 1.2 млрд АҚШ долларын операциялық шығындарға бөлуді жоспарлады, ал R&D бағыты HBM және келесі буын жад технологияларына басымдық береді.

Q4 бойынша болжам менеджменттің оптимизмін көрсетті. Күтілетін түсім – 10.7 млрд АҚШ доллары (жылдық өлшемде +38%), ал бір акцияға пайда – 2.50 АҚШ доллары (+111%) – екеуі де аналитиктердің консенсус бағаларынан айтарлықтай жоғары.

Micron Technology, Inc. Q4 FY2025 есебі

2025 жылғы 23 қыркүйекте Micron FY2025 4-тоқсанының (28 тамызда аяқталды) нәтижелерін жариялады. Өткен қаржы жылының дәл осы кезеңімен салыстырғандағы негізгі көрсеткіштер төмендегідей (https://investors.micron.com/quarterly-results):

- Түсім: 11.31 млрд АҚШ доллары (+46%)

- Таза пайда: 3.47 млрд АҚШ доллары (+158%)

- Бір акцияға пайда (EPS): 3.03 АҚШ доллары (+156%)

- Операциялық пайда: 3.96 млрд АҚШ доллары (+126%)

Сегменттер бойынша түсім:

- Cloud Memory Business Unit: 4.54 млрд АҚШ доллары (+213%)

- Core Data Center Business Unit: 1.58 млрд АҚШ доллары (–23%)

- Mobile and Client Business Unit: 3.76 млрд АҚШ доллары (+24%)

- Automotive and Embedded Business Unit: 1.43 млрд АҚШ доллары (+17%)

Micron компаниясының 2025 қаржы жылының Q4 нәтижелері нарықтық күтулерден жоғары болды. Компания рекордтық 11.32 миллиард USD көлеміндегі түсімді жариялады, ал түзетілген EPS 3.03 USD деңгейінде қалыптасты – бұл көрсеткіштердің екеуі де аналитиктердің 11.2 миллиард USD түсім және 2.86 USD EPS бойынша консенсус-болжамынан жоғары. Түсімнің өсуі AI-ға бағытталған деректер орталықтарынан келген аса жоғары сұраныс есебінен қамтамасыз етілді, олар өсімнің негізгі көзіне айналып, қазір Micron бизнесінің өзегін құрайды. 2025 қаржы жылында деректер орталықтары компания түсімінің 56%-ын жоғары жалпы маржамен қамтамасыз етті, бұл жоғары құнды және жоғары маржалы серверлік жад пен HBM модульдеріне құрылымдық ауысуды растады.

2025 жылғы Q4 кезеңінде Micron өнім қоспасын жақсартты: AI жүйелеріне арналған серверлік DRAM мен HBM жеткізілімдері артты, ал төмен құнды конфигурациялар азайды. Бұл ауысым орташа сату бағаларын көтеріп, маржаның өсуіне әкелді. Сонымен қатар жад бағаларының циклі де қалпына келе бастады: DRAM сегментінде ұсыныс тапшылығы байқалды, ал NAND бағалары да өсті.

Q4 кезеңінде Micron айтарлықтай капиталдық шығындарға қарамастан шамамен 803 миллион USD көлемінде оң түзетілген еркін ақша ағынын қалыптастырды. 2025 қаржы жылының қорытындысы бойынша еркін ақша ағыны 3.7 миллиард USD-тан асты. Сонымен қатар басшылық FY2026 жылы AI-ға байланысты өсіп келе жатқан сұранысты игеру үшін DRAM және HBM қуаттарын кеңейту мақсатында CapEx көлемі артатынын алдын ала ескерткен болатын.

Micron келесі тоқсанға арналған күшті болжам ұсынды. Түсім шамамен 12.5 миллиард USD (±300 миллион USD), түзетілген EPS шамамен 3.75 USD (±0.15), ал жалпы маржа 50.5–52.5% диапазонында күтіледі. Бұл болжам басшылықтың баға және өнім циклдеріндегі күштің, әсіресе серверлік DRAM мен HBM сегменттерінде, сақталатынына сенетінін және AI жадтың жалпы сатылымдағы үлесі артқан сайын табыстылықты одан әрі өсіру әлеуеті бар екенін көрсетеді.

Micron Technology, Inc. Q1 2026 қаржылық нәтижелері

2025 жылғы 17 желтоқсанда Micron 2026 қаржы жылының Q1 нәтижелерін жариялады, есепті кезең 27 қарашада аяқталды. Алдыңғы қаржы жылының сәйкес кезеңімен салыстырғандағы көрсеткіштер төменде берілген (https://investors.micron.com/quarterly-results):

- Түсім: 13.64 миллиард USD (+57%)

- Таза пайда (non-GAAP): 5.48 миллиард USD (+169%)

- Бір акцияға шаққандағы пайда: 4.78 USD (+167%)

- Операциялық пайда: 6.42 миллиард USD (+168%)

Сегменттер бойынша түсім:

- Cloud Memory Business Unit: 5.28 миллиард USD (+100%)

- Core Data Center Business Unit: 2.38 миллиард USD (+4%)

- Mobile and Client Business Unit: 4.26 миллиард USD (+63%)

- Automotive and Embedded Business Unit: 1.72 миллиард USD (+49%)

Micron Technology айрықша күшті нәтижелер көрсетті. Түсім 13.64 миллиард USD-қа жетіп, жылдық мәнде 57%-ға өсті. Таза пайда 5.48 миллиард USD болды, ал бір акцияға шаққандағы пайда 4.78 USD деңгейінде қалыптасты. Компания түсім, маржа және EPS көрсеткіштері өзінің жеке болжамының жоғарғы шегінен де асып түскенін ерекше атап өтті. Нарық та бұл нәтижелерді оң қабылдады, себебі аналитиктер шамамен 12.9 миллиард USD түсім және 3.96 USD EPS күткен еді, ал Micron екеуінен де асып түсті.

Тоқсанның сапасы жоғары маржалар арқылы айқын көрінеді. Non-GAAP жалпы маржа 56.8%-ға дейін өсті, операциялық маржа 47.0%-ға жетті, ал операциялық пайда 6.42 миллиард USD болды. Жад пен сақтау бизнесі үшін бұл өте жоғары деңгейлер болып табылады және олар баға белгілеу күшінің жоғары екенін әрі өнім қоспасының тиімді екенін көрсетеді.

Түсімнің өсуі барлық сегменттерде кең ауқымды болды. DRAM түсімі 10.81 миллиард USD құрап, жылдық мәнде 69%-ға өсті, ал NAND түсімі 2.74 миллиард USD болып, 22%-ға артты. Тоқсан ішінде DRAM бағалары шамамен тоқсаннан тоқсанға 20%-ға өсті, ал NAND бағалары екі таңбалы төмен деңгейде артты, бұл пайданың өсуіне бағаның да, өнім қоспасының да үлес қосқанын көрсетеді. Cloud Memory сегменті ең жылдам өсіп, 5.28 миллиард USD (+100% ж/ж) деңгейіне жетті. Mobile & Client 4.26 миллиард USD (+63% ж/ж), Automotive & Embedded 1.72 миллиард USD (+49% ж/ж) көрсетті, ал Core Data шамамен 2.38 миллиард USD (+4% ж/ж) деңгейінде қалды.

Басшылықтың 2026 қаржы жылының Q2 тоқсанына арналған болжамы одан да күшті. Компания non-GAAP түсімді шамамен 18.7 миллиард USD, жалпы маржаны 68%, ал бір акцияға шаққандағы пайданы шамамен 8.42 USD деңгейінде күтеді – бұл аналитиктердің әлдеқайда төмен болжамдарынан едәуір жоғары. Алдағы кезеңге көз жүгіртсек, Micron 2026 қаржы жылы бойы негізгі көрсеткіштердің одан әрі жақсаруын күтеді, ал капиталдық шығындар шамамен 20 миллиард USD болады және негізінен жылдың екінші жартысына шоғырланады. Компания AI инфрақұрылымынан келетін сұраныс пен шектеулі өндірістік қуаттардың негізгі нарықтық драйверлер болып қала беретінін де атап өтті.

Жад нарығындағы драйверлер және Micron-ның ағымдағы циклдегі рөлі

2025–2026 жылдары жадқа деген сұраныстың өсуінің негізгі драйвері AI деректер орталықтарының белсенді түрде салынуы және кеңеюі болады. AI модельдерін үйрету және іске қосу үшін арналған заманауи серверлер бір серверге шаққандағы жад көлемінің көп болуын және деректерді беру жылдамдығының жоғары болуын талап етеді, бұл HBM, келесі буын серверлік DRAM және деректер орталықтарына арналған SSD-лерге деген сұранысты тікелей арттырады. Micron Technology өз клиенттерінің AI инфрақұрылымын кеңейту жоспарлары жад пен сақтау жүйелеріне деген сұраныс болжамдарын едәуір арттырғанын, ал серверлік қуат пен өнімділікке қойылатын талаптар әр буын сайын өсіп келе жатқанын нақты атап өтеді.

Тағы бір фактор – ұсыныстың шектеулілігі. Micron саладағы жад тапшылығы тек 2026 жылы ғана емес, одан кейінгі кезеңде де сақталады деп күтеді. HBM өндірісінің өсуі дәстүрлі серверлік DRAM ұсынысын одан әрі қысқартады, себебі өндірістік қуаттың бір бөлігі анағұрлым күрделі және қымбат шешімдерге ауыстырылуда. Компания сондай-ақ өндірісті жедел арттыру таза бөлмелерді кеңейту қажеттілігіне және жаңа нысандарды салу мен іске қосудың ұзақ мерзімдеріне байланысты мүмкін еместігін атап өтті.

Сұраныс кеңірек нарықтар тарапынан да қолдау табуда. Micron Windows 10 қолдауының аяқталуына байланысты PC жаңарту цикліне және AI-PC сегментінің өсуіне назар аударады. Смартфондарда, әсіресе флагмандық модельдерде, бір құрылғыға шаққандағы жад көлемі артып келеді. Автомобиль сегментінде L2+/L3 деңгейіндегі жүргізушіге көмек көрсету жүйелерінің кең таралуына және көлік ішіндегі электроника үшін қажетті жад көлемінің ұлғаюына байланысты сұраныс өсуде.

Нәтижесінде Micron инвесторлар үшін негізгі назар нысанына айналды, себебі ол SK Hynix және Samsung Electronics компанияларымен қатар заманауи AI акселераторлары үшін маңызды компонент болып табылатын HBM өндірушілерінің санаулы тобына кіреді. HBM нарығы іс жүзінде олигополиялық сипатқа ие, ұсыныс шектеулі, ал деректер орталықтарынан келетін сұраныс ұсыныс мүмкіндіктерінен жылдам өсіп жатыр. Сондықтан инвесторлар өндірісті ауқымды түрде кеңейте алатын әрбір жеткізушіні мұқият бақылауда. Осы тұрғыда Micron түсім, маржа және HBM сұранысы бойынша ең күшті болжамдардың бірін ұсынып, компания акцияларына деген қызығушылықты арттырды.

Сонымен қатар компания жад секторындағы болашақ сұранысқа қатысты нарыққа сирек кездесетін айқындық берді. Micron 2026 күнтізбелік жылының бүкіл кезеңіне HBM жеткізілімдерінің бағалары мен көлемдері бойынша келісімдер жасалғанын және DRAM мен NAND сегменттеріндегі тығыз жағдай 2026 жылдан кейін де сақталады деп күтетінін мәлімдеді. Бұл жад бағаларының тез төмендеуіне қатысты алаңдаушылықты азайтады.

Micron Technology, Inc.-тің фундаменталдық талдауы

Төменде 2025 қаржы жылының Q4 нәтижелеріне негізделген MU үшін фундаменталды талдау келтірілген:

- Өтімділік және қарыз: 2025 жылғы 27 қарашадағы жағдай бойынша Micron Technology қолма-қол ақшасында 9.73 миллиард USD және сатуға болатын бағалы қағаздарда 2.28 миллиард USD ұстап, жалпы өтімді активтерін 12.01 миллиард USD деңгейіне жеткізді. Ағымдағы активтер 29.67 миллиард USD, ал ағымдағы міндеттемелер 12.06 миллиард USD болды, бұл компанияға күшті өтімділік буферін қамтамасыз етеді. Жалпы қарыз 11.76 миллиард USD деңгейінде қалыптасты, нәтижесінде Micron таза қарыз тұрғысынан бейтарап жағдайда, шамамен 0.26 миллиард USD көлемінде таза ақшалай позицияға ие. Бұдан бөлек, компанияда 3.50 миллиард USD көлемінде пайдаланылмаған кредиттік желі бар, бұл оның қаржылық тұрақтылығын одан әрі күшейтеді.

- Ақша ағындары және еркін ақша ағыны: соңғы тоқсанда Micron ақша генерациясын айтарлықтай арттырды. Операциялық ақша ағыны 8.41 миллиард USD құрады, бұл өткен жылдың сәйкес кезеңіндегі 3.24 миллиард USD көрсеткішінен жоғары. Жабдықтар мен құрылысқа жұмсалған капиталдық шығындар 5.39 миллиард USD деңгейінде жоғары болды, алайда 0.88 миллиард USD көлеміндегі мемлекеттік субсидиялар бұл шығындардың бір бөлігін өтеді. Нәтижесінде таза капиталдық шығындар 4.51 миллиард USD құрады. Осы көрсеткіштер негізінде компания тоқсан бойынша 3.90 миллиард USD көлемінде түзетілген еркін ақша ағынына қол жеткізді.

Алдағы кезеңге қарай Micron 2026 қаржы жылында елеулі инвестициялар жоспарлап отыр, капиталдық шығындар шамамен 20 миллиард USD болады және негізінен жылдың екінші жартысында шоғырланады. Соның нәтижесінде еркін ақша ағыны тоқсан сайын айтарлықтай ауытқуы мүмкін.

- Табыстылық және кіріс: Q1 тоқсанында Micron Technology non-GAAP негізінде күшті нәтижелер көрсетті. Жалпы маржа 56.8%, операциялық маржа 47.0% болды, операциялық пайда 6.42 миллиард USD, таза пайда 5.48 миллиард USD, ал бір акцияға шаққандағы пайда 4.78 USD деңгейіне жетті. Бұл көрсеткіштер алдыңғы тоқсанмен де, өткен жылдың сәйкес кезеңімен де салыстырғанда айтарлықтай жақсарды. Мұндай маржалар компанияға қарызды арттырмай, ірі инвестицияларды қаржыландыруға және теңгерімді қаржылық құрылымды сақтауға мүмкіндік береді, бұл қаржылық тұрақтылық үшін аса маңызды.

- Баланс беріктігі: баланс берік болып көрінеді. Активтер 85.97 миллиард USD, міндеттемелер 27.17 миллиард USD, ал акционерлік капитал 58.81 миллиард USD құрады. Капитал үлесі жоғары, қарыз жүктемесі орташа. Тоқсан ішінде Micron қарызын 2.94 миллиард USD-қа қысқартып, артқан пайда мен ақша ағындарының бір бөлігін қаржылық тәуекелді азайтуға бағыттады. Айта кету керек, қолма-қол ақша мен инвестициялардың бір бөлігі шетелдік еншілес компанияларда орналасқан, бұл кейбір елдерде осы қаражатқа операциялық қолжетімділікті шектеуі мүмкін. Сондай-ақ 2026 қаржы жылына жоспарланған жоғары капиталдық шығындарға байланысты болашақ міндеттемелер бар.

MU үшін фундаменталды талдау – қорытынды:

2026 жылғы Q1 жағдайы бойынша Micron қаржылық тұрғыдан берік көрінеді. Өтімділік жоғары, таза қарыз іс жүзінде жоқ, ал пайда мен операциялық ақша ағыны күрт өсті. Негізгі тәуекел балансқа емес, нарықтың циклдік сипатына және инвестиция ауқымына байланысты, себебі 2026 қаржы жылына шамамен 20 миллиард USD көлемінде капиталдық шығын жоспарланған. Егер нарықтық жағдайлар нашарласа, еркін ақша ағыны тез төмендеуі мүмкін, алайда ағымдағы өтімділік қоры мен кредиттік желіге қолжетімділік компанияға жоғары қаржылық икемділік береді.

Micron Technology, Inc. үшін негізгі бағалау мультипликаторларын талдау

Төменде 2026 қаржы жылының Q1 нәтижелеріне негізделген, акция бағасы 340 USD деңгейінде есептелген Micron Technology үшін негізгі бағалау мультипликаторлары келтірілген.

| Multiple | Не көрсетеді | Мәні | Түсініктеме |

|---|---|---|---|

| P/E (TTM) | Соңғы 12 айдағы 1 АҚШ доллары пайдаға төленетін баға | 32 | ⬤ Циклдік жад өндіруші үшін өте жоғары бағалау: нарық жылдық пайданың 30 еседен астамын төлеп отыр, суперциклдің жалғасуына сенім арта отырып. |

| P/S (TTM) | Жылдық түсімнің 1 АҚШ долларына төленетін баға | 9.2 | ⬤ Тарихи тұрғыда маржалары құбылмалы бизнес үшін агрессивті деңгей. |

| EV/Sales (TTM) | Кәсіпқұнның (enterprise value) түсімге қатынасы, қарызды ескере отырып | 9.2 | ⬤ Таза қарыздың дерлік жоқтығына қарамастан, түсімге негізделген бағалау өте жоғары болып қала береді. |

| P/FCF (TTM) | Еркін ақша ағымының 1 АҚШ долларына төленетін баға | 83 | ⬤ Жоғары CapEx салдарынан еркін ақша ағыны есептік пайдадан айтарлықтай артта қалып отырғандықтан, Micron еркін ақша ағыны бойынша өте қымбат көрінеді. |

| FCF Yield (TTM) | Акционерлер үшін еркін ақша ағымы бойынша кірістілік | 1.2% | ⬤ Еркін ақша ағынының кірістілігі төмен, инвестициялық негіздеме болашақтағы FCF-тің айтарлықтай өсуіне сүйенеді. |

| EV/EBITDA (TTM) | Кәсіпқұнның EBITDA-ға қатынасы | 17.5 | ⬤ AI сұранысы есебінен рекордтық маржаларға қарамастан, жад пен NAND үшін жоғары мультипликатор. |

| EV/EBIT (TTM) | Кәсіпқұнның операциялық пайдаға қатынасы | 28 | ⬤ Пайдаға негізделген қауіпсіздік маржасы өте төмен. |

| P/B | Акция бағасының баланстық құнға қатынасы | 6.6 | ⬤ Капитал сыйымды және циклдік бизнес үшін баланс капиталы өте үлкен премиямен бағалануда, бұл жоғары бағалауды білдіреді. |

| Net Debt/EBITDA | Қарыз жүктемесінің EBITDA-ға қатынасы | 0.0 | ⬤ EBITDA-ға қатысты таза қарыз дерлік жоқ, баланс өте жайлы. |

| Interest Coverage (TTM) | Операциялық пайданың пайыздық шығындарды өтеу коэффициенті | 32 | ⬤ Пайыздық шығындар сенімді түрде жабылады. |

Micron бағалау мультипликаторларын талдау – қорытынды

Бизнес сапасы мен ағымдағы цикл тұрғысынан Micron өз шыңында жұмыс істеуде: рекордтық түсім, өте жоғары табыстылық, күшті EBITDA, дерлік жоқ таза қарыз және деректер орталықтарына арналған HBM мен DRAM-ға деген орасан сұраныс. Алайда ағымдағы бағалау деңгейінде нарық бұл аса табысты кезең ұзақ уақыт бойы айтарлықтай маржа төмендеулерінсіз жалғасады деп есептеп отыр.

Баға мультипликаторларының басым бөлігі (P/E, P/S, EV/Sales, EV/EBIT, P/FCF) циклдік жартылай өткізгіш бизнес үшін «қызыл аймақта». Егер Micron түсімі мен пайдасы нарық күткендей қарқынмен өспесе, 340 USD деңгейіндегі бағалау тез арада шамадан тыс жоғары болып көрінуі мүмкін және акциялар, тіпті жалпы алғанда жақсы қаржылық есептер жағдайында да, едәуір төмендеуі ықтимал.

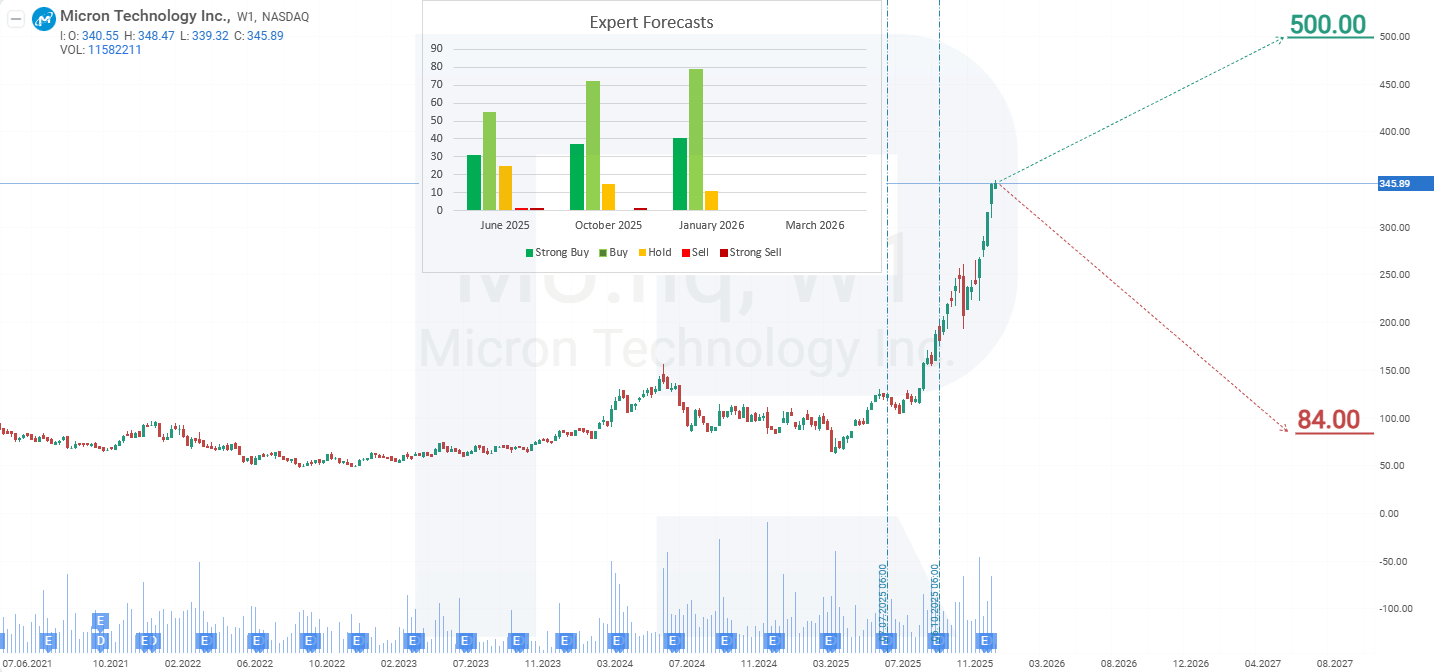

Micron Technology, Inc. бойынша сарапшылық болжамдар

- Barchart: 38 аналитиктің 30-ы Micron Technology акцияларын Strong Buy деп бағалады, 5-еуі Moderate Buy, ал 3-еуі Hold ұсынды. Бағаның жоғарғы мақсаты – 500 USD, төменгі шегі – 107 USD.

- MarketBeat: 37 аналитиктің 34-і акцияларға Buy рейтингін берді, 3-еуі Hold ұсынымын шығарды. Бағаның жоғарғы мақсаты – 400 USD, төменгі шегі – 84 USD.

- TipRanks: сауалнамаға қатысқан 26 аналитиктің 24-і акцияларды Buy деп бағалады, 2-еуі Hold ұсынды. Бағаның жоғарғы мақсаты – 500 USD, төменгі шегі – 235 USD.

- Stock Analysis: 29 сарапшының 10-ы акцияларды Strong Buy, 16-сы Buy, ал 3-еуі Hold деп бағалады. Бағаның жоғарғы мақсаты – 500 USD, төменгі шегі – 84 USD.

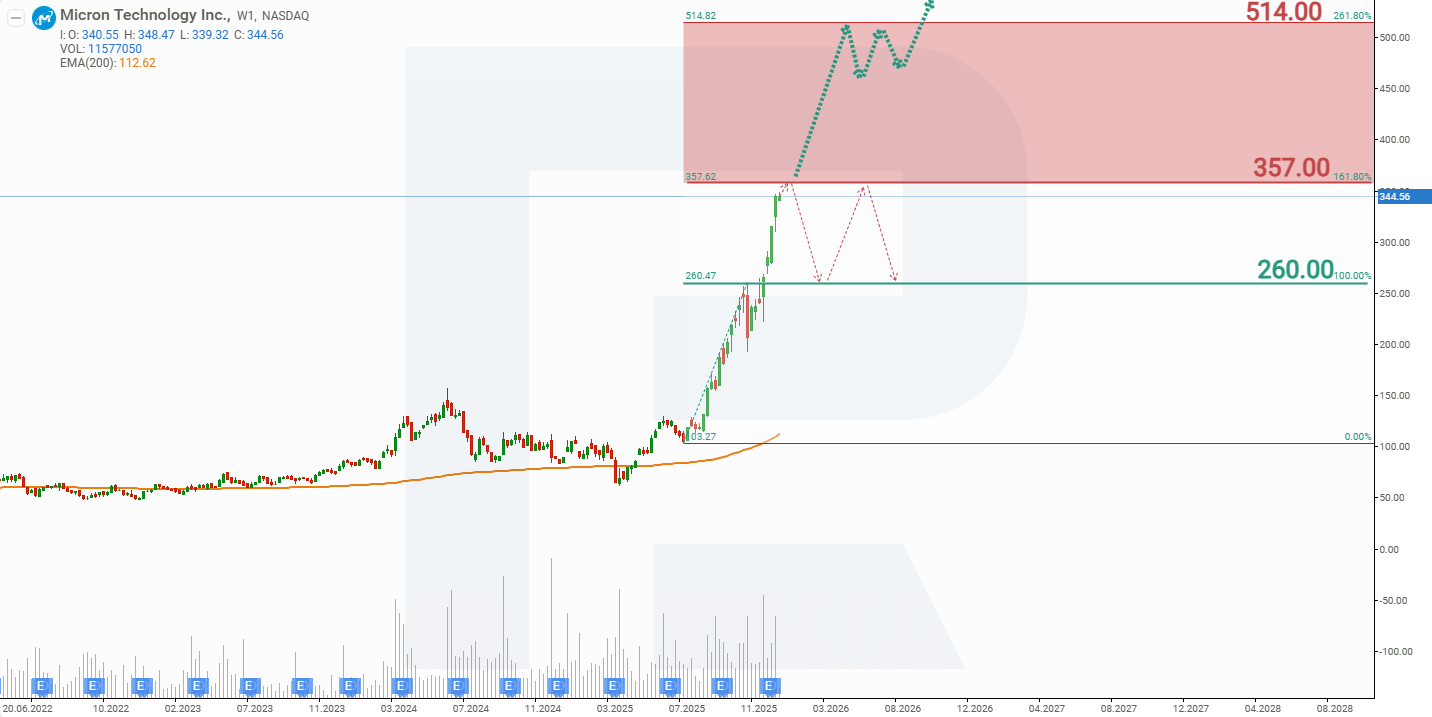

Micron Technology, Inc. акцияларының 2026 жылға бағасы бойынша болжам

2025 жылдың екінші жартысында жадқа деген сұраныстың өсуі аясында инвесторлардың назары Micron Technology компаниясына ауысып, оның акция бағасы 230%-дан астам өсті және 357 USD деңгейіндегі қарсылық аймағына жақындады. Micron акцияларының ағымдағы динамикасына сүйене отырып, 2026 жылға арналған ықтимал баға сценарийлері төмендегідей:

Micron акциялары бойынша базалық сценарий 357 USD деңгейіндегі қарсылықтан жоғары серпілісті және одан кейін 514 USD деңгейіне қарай қозғалысты болжайды. Бұл сценарий компанияның 2026 жылға арналған күшті болжамына негізделген, онда жадқа деген тұрақты жоғары сұраныс және өндірістік қуаттарды кеңейтуге қажетті ұзақ мерзімдерге байланысты ұсыныс тапшылығы күтіледі. Нәтижесінде инвесторлардың Micron акцияларына қызығушылығы жоғары деңгейде сақталып, мақсатты бағаға жылдам жетуге әкелуі мүмкін. Сонымен қатар кейбір инвесторлардың AI инфрақұрылымы мен жад сегментінде ұқсас өсу тарихын іздеп, NVIDIA акцияларынан капиталды қайта бөлуі Micron акцияларына деген сұранысты қолдауы ықтимал.

Альтернативті сценарий Micron акцияларының 357 USD қарсылық деңгейінен кері қайтуын болжайды. Бұл жағдайда акциялар 260 USD деңгейіндегі қолдауға дейін төмендеуі мүмкін, содан кейін 260 пен 357 USD аралығында консолидациялануы ықтимал.

Micron Technology, Inc. акцияларына талдау және 2026 жылға болжамMicron Technology, Inc. акцияларына инвестициялау тәуекелдері

Micron Technology акцияларына инвестициялау компания табысы мен түсіміне жағымсыз әсер етуі мүмкін бірнеше тәуекелдерді қамтиды:

- Жад нарығының циклдылығы: жартылай өткізгіш индустриясы, әсіресе жад сегменті, жоғары циклділікке ие, сұраныс пен бағаларда құбылмалылық байқалады. NAND және DRAM сияқты сегменттердегі ұзаққа созылған құлдырау артық қор жиналуына, бағалардың төмендеуіне және рентабельділіктің қысқаруына әкелуі мүмкін

- Саладағы қатаң бәсеке: Micron Samsung Electronics және SK Hynix сияқты ірі ойыншылармен қатаң бәсекеге тап болады. Осындай жоғары бәсекелі ортада технология мен инновацияға тұрақты инвестиция қажет. Егер компания салалық даму қарқынымен ілесе алмаса, нарық үлесін жоғалтып, рентабельділік төмендеуі ықтимал

- Геосаяси шиеленістер және сауда шектеулері: Micron жаһандық нарықта жұмыс істейді және түсімнің елеулі бөлігін АҚШ-тан тыс табады. Геосаяси шиеленістер, сауда даулары және киберқауіпсіздікке сәйкестік тексерістері сатылымдар мен операцияларды шектеуі мүмкін. Мысалы, Қытайда Micron өнімдеріне қатысты қосымша тексерістер жүргізілгені халықаралық нарықтармен байланысты тәуекелдерді айқындайды

Инвесторлар Micron Technology-ге инвестициялау кезінде осы тәуекелдерді мұқият ескеруге тиіс, өйткені олар компанияның қаржылық нәтижелері мен акция бағасына елеулі әсер етуі мүмкін.

Ескерту: Бұл мақала AI құралдарының көмегімен аударылды. Түпнұсқа ағылшын мәтінінің мағынасы сақталуына назар аударылғанымен, кейбір дәлсіздіктер немесе түсіп қалған жерлер болуы мүмкін; күмән туған жағдайда бастапқы материалға жүгініңіз.

Қаржы нарықтары бойынша болжамдар олардың авторларының жеке пікірі болып табылады. Ағымдағы талдау сауда жасау бойынша нұсқаулық емес. RoboForex компаниясы ұсынылған шолулардағы сауда ұсыныстарын пайдалану кезінде туындауы мүмкін жұмыс нәтижелеріне жауапты емес.