Home Depot – 2026 жылға арналған қаржылық тұрақтылық, тәуекелдер және акцияның бағалануы

Home Depot акциялары төзімді болып қала береді, алайда әлсіз сұраныс пен басшылықтың сақ басқарушылық нұсқаулығы аясында айқын өсім катализаторы жоқ. Бұл мақалада HD бойынша іргелі талдау беріліп, 2026 күнтізбелік жылына арналған негізгі баға деңгейлері көрсетіледі.

The Home Depot, Inc. (NYSE: HD) 2025 қаржы жылының 3-тоқсаны үшін 41.35 млрд АҚШ доллары көлемінде табыс туралы хабарлады, бұл жылдық мәнде 2.8% өсімді білдіреді. Non-GAAP акцияға шаққандағы пайда 3.74 АҚШ долларын құрады, операциялық пайда 5.51 млрд АҚШ долларына жетті, ал операциялық маржа 13.3% деңгейінде болды.

Тоқсан ішіндегі сұраныс әлсіз болып қалды. Салыстырмалы сатылымдар небәрі 0.2%-ға өсті, ал салыстырмалы транзакциялар 1.6%-ға төмендеді. Басшылық нәтижелер дауылға байланысты сұраныстың болмауы және клиент белсенділігінің күтілген қалпына келуі жүзеге аспағаны салдарынан күтулерден төмен болғанын нақты атап өтті.

Компания 2025 жылғы толық жылдық қаржылық нұсқаулығын неғұрлым сақ бағытта қайта қарады. Енді Home Depot сатылымдардың шамамен 3% өсімін күтеді, оның ішінде GMS-тен шамамен 2.0 млрд АҚШ доллары үлесі, салыстырмалы сатылымдардың аздап оң өсімі, операциялық маржаның шамамен 13.0% болуы және 2024 жылмен салыстырғанда Non-GAAP акцияға шаққандағы пайданың шамамен 5% төмендеуі күтіледі, ол кезде EPS 15.24 АҚШ долларын құраған.

Алдағы тоқсан үшін компания айтарлықтай жақсару болады деп күтпейді. Басшылық дауылға байланысты белсенділіктің шектеулілігі, тұтынушылардың белгісіздігі және тұрғын үй нарығындағы тұрақты қысым салдарынан сұранысқа қысым сақталады деп күтеді.

Бұл мақала The Home Depot, Inc. компаниясын қарастырады, оның табыс көздерін сипаттайды, компанияның тоқсандық нәтижелерін қорытындылайды және келесі есепті кезеңге қатысты күтулерді ұсынады. Сондай-ақ HD акцияларына техникалық талдау қамтылған, соның негізінде Home Depot акциясына 2026 күнтізбелік жылына болжам жасалады.

The Home Depot, Inc. туралы

The Home Depot, Inc. — АҚШ-тағы үйді жөндеу және құрылысқа арналған ең ірі бөлшек сауда желісі. Компания 1978 жылы Джорджия штатының Атланта қаласында кәсіпкерлер Бернард Маркус, Артур Бланк, Рон Брилл және Пэт Фаррах тарапынан құрылған. Home Depot 1981 жылы Нью-Йорк қор биржасына HD тикерімен шықты.

Компанияның негізгі қызметі құрылыс материалдарын, құралдарды, жөндеу жабдықтарын, бақша өнімдерін және үйге арналған тауарларды, сондай-ақ жеке және коммерциялық клиенттерге қызмет көрсету түрлерін сатуды қамтиды.

Негізгі бәсекелестері — Lowe’s, Walmart (NYSE: WMT), Menards және үйді жөндеу мен DIY санаттарындағы онлайн сатушы Amazon.

The Home Depot, Inc. компаниясының атауы бар сурет.The Home Depot, Inc.-тің негізгі қаржылық ағындары

Home Depot-тың бизнес-моделі үйді жөндеу, құрылыс және жаңарту салаларына қатысты өнімдер мен қызметтер сатуға негізделген. Компания кірісті келесі негізгі бағыттардан алады:

- Бөлшек өнім сату: бұл компанияның негізгі табыс көзі, оған құрылыс материалдары, құралдар, сантехника, жарықтандыру, еден жабындары, жиһаз, тұрмыстық техника және бақша жабдықтарының сатылымы кіреді

- Электрондық коммерция: Home Depot онлайн қатысуын кеңейтуді жалғастыруда. Кіріс тікелей онлайн тапсырыстардан, сондай-ақ «онлайн тапсырыс бер, дүкеннен алып кет» (BOPIS) және үйге жеткізу үлгілерінен түседі

- Орнату және жөндеу қызметтері: компания ақылы қызметтер ұсынады, соның ішінде асүй, еден, есік және терезе орнату, тұрмыстық техниканы орнату және үйді жөндеу

- Кәсіби клиенттерге (Pro Business) сату: кірістің едәуір бөлігі Pro клиенттерінен – құрылыс мердігерлері, шеберлер және жиі көлемді материалдар мен құралдар сатып алатын ұйымдардан түседі

- Қаржылық және байланысты қызметтер: қосымша табыс қаржыландыру шешімдері, сыйлық карталары, адалдық бағдарламалары, жабдық жалға беру және құрылыс пен жөндеуді қолдауға арналған қосымша қызметтер арқылы алынады

Home Depot-тың бизнес-моделі кең бөлшек сауданы және жеке қызметтерді біріктіреді, DIY тұтынушылар мен кәсіби клиенттерге бағытталған кең өнім ассортиментін, дүкен ішіндегі қызметтерді және цифрлық арналдарды пайдалана отырып, тұрақты кіріс өсімін қамтамасыз етеді.

The Home Depot, Inc. Q1 FY2025 есебі

20 мамырда Home Depot FY2025 жылдың бірінші тоқсанының (аяқталу күні – 4 мамыр) қаржылық нәтижелерін жариялады. Негізгі көрсеткіштер өткен жылмен салыстырғанда келесідей болды (https://ir.homedepot.com/financial-reports/quarterly-earnings/2025):

- Кіріс: 39.86 миллиард АҚШ доллары (+9%)

- Таза пайда: 3.43 миллиард АҚШ доллары (–32%)

- Бір акцияға шаққандағы табыс (EPS): 3.56 АҚШ доллары (–30%)

- Операциялық маржа: 13.2% (–90 базистік тармақ)

Home Depot FY2025 жылдың бірінші тоқсанының есебінде жылдық 9.4% кіріс өсімін көрсетті, 39.9 миллиард АҚШ долларына дейін жетіп, сарапшылардың болжамынан сәл жоғары нәтиже көрсетті. Бұл көрсеткіш тұтынушылардың тұрақты белсенділігін (шамамен 395 миллион транзакция) білдіреді, дегенмен орташа транзакция көлемі өзгеріссіз қалды. Валюта ауытқуларынан жалпы салыстырмалы сатылымдар 0.3% төмендеді, алайда АҚШ-та 0.2% өсім тіркеліп, ішкі нарықтың беріктігін көрсетті. Түзетілген EPS 3.56 АҚШ долларын құрады, бұл күткеннен сәл төмен болып, бірнеше тоқсан бойы оң тосынсыйлардан кейін алғашқы аз ауытқуды көрсетті – дегенмен айырмашылық мардымсыз.

Табыстар туралы қоңырау барысында басшылық өлшенген және стратегиялық көзқарасты атап өтті. Жаңа тарифтер енгізілгеніне қарамастан, Home Depot көптеген өнімдер бойынша бағаларды көтеру арқылы қосымша шығындарды тұтынушыларға аудармауды жөн көрді. Бұл шешім оның әртараптандырылған жеткізу тізбегі арқасында мүмкін болды: қоймалардың шамамен жартысы ішкі нарықтан келеді және бірде-бір шетелдік елдің үлесі 10%-дан аспайды. Соның нәтижесінде компания қосымша шығындарды өз есебінен өтеп, нарықтағы бәсекеге қабілеттілігін сақтап қалды – бұл Walmart сияқты бәсекелестердің тұтынушыларға бағаны көтеру жоспарына қарама-қайшы шешім болды.

Компания жылдық болжамын растады, шамамен 2.8% кіріс өсімін, салыстырмалы сатылымдарда 1% өсімді және түзетілген EPS-тің шамамен 2% төмендеуін күтуде. Екінші тоқсанға арналған болжам да тұрақты деп сипатталды, бірақ басшылық жоғары пайыздық мөлшерлемелердің ірі жобаларға сұранысқа қысымын әлі де сездіріп тұрғанын атап өтті.

Инвесторлар үшін өткен тоқсан бірнеше оң сигнал ұсынды: кіріс өсімі ұсақ жобалар есебінен қамтамасыз етілді, баға саясаты сақталды, нарықтағы үлес тұрақты, және жылдық мақсаттар расталды. Иә, EPS-тің төмендеуі және АҚШ долларына қатысты күшті позиция немесе сақ тұтынушылар сияқты макроэкономикалық тәуекелдер жақын мерзімді перспективада қалыпты қозғалысты болжайды. Дегенмен, екінші тоқсанға арналған болжам АҚШ нарығының тұрақтылығымен және шамалы сатылым өсімінің күтілуімен сенімділікті қолдайды. Жалпы алғанда, тұтынушылық секторда жоғары маржалар мен мықты баға саясатын ұстанатын қорғаныс активін іздейтін инвесторлар үшін Home Depot акциялары тартымды болып табылады.

The Home Depot, Inc. Q2 FY2025 есебі

29 тамызда Home Depot FY2025 жылдың екінші тоқсанына арналған нәтижелерін жариялады (аяқталу күні – 3 тамыз). Өткен жылдың сәйкес кезеңімен салыстырғандағы негізгі қаржылық көрсеткіштер (https://ir.homedepot.com/financial-reports/quarterly-earnings/2025):

- Кіріс: 45.28 миллиард АҚШ доллары (+4.9%)

- Таза пайда (GAAP емес): 4.65 миллиард АҚШ доллары (+0.4%)

- Бір акцияға шаққандағы табыс (EPS): 4.68 АҚШ доллары (+0.2%)

- Операциялық маржа: 14.8% (–50 базистік тармақ)

Home Depot 2025 жылдың 2-тоқсанында жылдық мәнде 5% табыс өсімі туралы хабарлады, табыс 45.3 млрд АҚШ долларына жетті. Түзетілген акцияға шаққандағы пайда 4.68 АҚШ долларын құрады, бұл талдаушылардың күтулерінен сәл төмен болды. Осы тоқсанда орташа чек көлемі өсті, бірақ дүкенішілік трафик аздап төмендеді. 1,000 АҚШ долларынан асатын жоғары құнды сатып алуларда, сымсыз электр құралдарында, тұрмыстық техникада және сақтау өнімдерінде мықты сатылымдар тіркелді. Онлайн сатылымдар 12%-ға өсті, әрі кәсіби және бөлшек клиенттер шығындарын ұлғайтты.

Қиындықтарға ірі көлемді жөндеу жобаларына сұраныстың бәсең болуы, қор айналымының баяулауы және айырбас бағамдарының ауытқуынан болатын шамалы қысым кірді. Осы қиындықтарға қарамастан, компания бизнесті дамытуға инвестициялауды және дивиденд төлеуді жалғастырды, тоқсан ішінде жалпы шамамен 3.2 млрд АҚШ долларын бөлді. Инвестицияланған капиталдың кірістілігі (ROIC) жыл ішінде 31.9%-дан 27.2%-ға төмендеді.

Басшылық толық жылдық болжамын растады, сатылымдардың 2.8% өсуін және тұрақты табыстылықты күтетінін айтты, ал акцияға шаққандағы пайда 2024 жылмен салыстырғанда шамамен 2% төмен болады деп күтілді.

The Home Depot, Inc. 2025 қаржы жылының 3-тоқсаны бойынша қаржылық нәтижелері

18 қарашада Home Depot 2025 қаржы жылы үшін 3-тоқсан нәтижелерін жариялады, ол 2 қарашада аяқталды. Өткен жылдың сәйкес кезеңімен салыстырғандағы негізгі қаржылық көрсеткіштер төмендегідей (https://ir.homedepot.com/financial-reports/quarterly-earnings/2025)

- Табыс: 41.35 млрд АҚШ доллары (+3%)

- Таза пайда (non-GAAP): 3.72 млрд АҚШ доллары (–1%)

- Акцияға шаққандағы пайда: 3.74 АҚШ доллары (–1%)

- Операциялық маржа: 13.3% (–50 базистік тармақ)

The Home Depot 2025 қаржы жылының 3-тоқсанында аралас нәтижелер көрсетті. Табыс 41.35 млрд АҚШ долларына дейін өсті, жылдық мәнде 2.8% жоғары, бірақ негізгі non-GAAP метрикалары бойынша табыстылық күтулерден төмен болды. Түзетілген операциялық пайда 5.51 млрд АҚШ долларын құрады, операциялық маржа бір жыл бұрынғы 13.8%-дан 13.3%-ға төмендеді, ал акцияға шаққандағы пайда өткен жылғы 3.78 АҚШ долларынан 3.74 АҚШ долларына дейін азайды.

Операциялық нәтижелер баяу көрінді. Салыстырмалы сатылымдар небәрі 0.2%-ға өсті, транзакциялар саны 1.4%-ға төмендеді, ал табыс өсімі негізінен орташа транзакция құнының 90.39 АҚШ долларына дейін, жылдық мәнде 2.0% өсуімен қамтамасыз етілді. Басшылық әлсіз нәтижені тоқсан ішіндегі ауа райы оқиғаларына байланысты сұраныстың төмен болуымен, сондай-ақ тұтынушылардың жалпы белгісіздігімен және тұрғын үй нарығынан болатын тұрақты қысыммен байланыстырды. Табысқа сондай-ақ GMS сатып алуынан шамамен 0.9 млрд АҚШ доллары кірді.

Компания 2025 қаржы жылы үшін, 2026 жылдың ақпанында аяқталатын, толық жылдық болжамын неғұрлым сақ бағытта қайта қарады. Енді Home Depot сатылымдардың шамамен 3% өсімін, салыстырмалы сатылымдардың аздап оң көрсеткішін, операциялық маржаның шамамен 13.0% болуын және 2024 жылмен салыстырғанда түзетілген акцияға шаққандағы пайданың 5% төмендеуін күтеді, ол кезде EPS 15.24 АҚШ долларын құраған. Нақтысында басшылық пайданың траекториясы бұрын күтілгеннен әлсіз болатынын мойындады, өйткені алдыңғы нұсқаулықта төмендеу біршама жұмсағырақ болады деп болжанған еді.

The Home Depot, Inc.-тің негізгі талдауы

Төменде 2026 қаржы жылының 1-тоқсаны нәтижелеріне сүйене отырып HD бойынша іргелі талдау берілген:

- Өтімділік және қарыз: тоқсан соңында Home Depot қолма-қол ақша ретінде 1.68 млрд АҚШ долларын ұстады. Ағымдағы активтер 36.11 млрд АҚШ долларын құрады, ал ағымдағы міндеттемелер 34.37 млрд АҚШ долларына тең болды. Бұл айналым капиталы буферінің шектеулі екенін көрсетеді, ол негізінен 26.20 млрд АҚШ долларына бағаланған тауарлық-материалдық қорларға тәуелді. Қолма-қол ақша қоры салыстырмалы түрде шағын, әрі компания қысқа мерзімді қаржыландыруға белсенді сүйенеді. Коммерциялық қағаз түріндегі қысқа мерзімді қарыз 3.20 млрд АҚШ долларын құрайды, ал коммерциялық қағаз бағдарламасының лимиті 11.00 млрд АҚШ долларына дейін ұлғайтылды және дәл осы сомадағы міндеттелген кредиттік желілермен толық қамтамасыз етілген. Басшылық операциялық ақша ағыны, коммерциялық қағаз нарығына қолжетімділік және ұзақ мерзімді қарыздың үйлесімі операцияларды және акционерлерге төлемдерді қолдауға жеткілікті екенін нақты мәлімдейді. Баланс бойынша жалпы қарыз шамамен 56.00 млрд АҚШ долларын құрайды. Бұдан бөлек, жалға алу міндеттемелері қысқа мерзімде 1.42 млрд АҚШ долларын және ұзақ мерзімде 7.99 млрд АҚШ долларын құрайды.

- Ақша ағындары және еркін ақша ағыны: 2025 қаржы жылының алғашқы тоғыз айында операциялық ақша ағыны 12.98 млрд АҚШ долларын құрады, бұл бір жыл бұрынғы 15.14 млрд АҚШ долларынан төмен. Төмендеу негізінен айналым капиталындағы өзгерістермен, атап айтқанда қор деңгейінің жоғарылауымен және жеткізушілерге төлемдер мен салық есеп айырысуларындағы ығысулармен түсіндірілді. Осы кезеңдегі капиталдық шығындар 2.62 млрд АҚШ долларын құрады, нәтижесінде сатып алуларға дейінгі еркін ақша ағыны шамамен 10.40 млрд АҚШ долларына тең болды. Тоғыз ай ішінде төленген дивидендтер жалпы 6.86 млрд АҚШ долларын құрады. Дивидендтер формалды түрде еркін ақша ағынымен жабылғанымен, қауіпсіздік маржасы шектеулі, әсіресе ірі сатып алуларды ескергенде. Бұл инвестициялық белсенділіктен көрінеді: сатып алуларға жұмсалған шығын 5.25 млрд АҚШ долларын құрады, бұл жалпы инвестициялық ақша шығыстарын 7.77 млрд АҚШ долларына дейін арттырды және компанияны қарыздық қаржыландыруға көбірек сүйенуге мәжбүр етті.

- Табыстылық және пайданың сапасы: 2025 қаржы жылының 3-тоқсанында табыс 41.35 млрд АҚШ долларына дейін өсті, бірақ табыстылық аздап төмендеді. Операциялық пайда 5.35 млрд АҚШ долларын құрады, бұл бір жыл бұрынғы 5.42 млрд АҚШ долларымен салыстырғанда төмен, ал түзетілген операциялық маржа 13.8%-дан 13.3%-ға түсті. Маңыздысы, табыс өсімі негізінен органикалық емес болды. Салыстырмалы сатылымдар небәрі 0.2%-ға өсті, бұл базалық сұраныстың тұтастай алғанда жазық болғанын көрсетеді, өсімнің бір бөлігін сатып алулар қамтамасыз етті. Пайыздық шығындар әзірге басқарылатын деңгейде қалып отыр. Тоқсандық пайыздық шығын 628 млн АҚШ долларын құрады, операциялық пайда 5.35 млрд АҚШ доллары болған жағдайда, пайыздық төлемдерді жабу коэффициенті шамамен 8–9 есе.

- Баланс күштілігі: M&A белсенділігінен кейін баланс ауырлай түсті. Жалпы активтер 2024 қаржы жылы соңындағы 96.12 млрд АҚШ долларынан 106.27 млрд АҚШ долларына дейін өсті. Материалдық емес активтер айтарлықтай артты: goodwill 22.27 млрд АҚШ долларына дейін өсті, ал басқа материалдық емес активтер 10.42 млрд АҚШ долларына жетті. Бұл сатып алулар арқылы өсімге тән құбылыс, бірақ сатып алынған бизнес күтілген табыстылықты бере алмаса, құнсыздану тәуекелін арттырады. Міндеттемелер 94.16 млрд АҚШ доллары деңгейінде жоғары болып қалды, ал акционерлік капитал 12.12 млрд АҚШ долларын құрайды. Капитал жылдық мәнде артқанымен, акцияларды кең көлемде кері сатып алу салдарынан капитал құрылымы жұқа болып отыр. Соңғы он екі айдағы инвестицияланған капиталдың кірістілігі (ROIC) 31.5%-дан 26.3%-ға дейін төмендеді, мұны басшылық қарыз деңгейінің жоғарылауымен және сатып алулардан кейін капитал базасының ұлғаюымен тікелей байланыстырады.

HD бойынша іргелі талдау – қорытынды.

Home Depot ірі әрі тұрақты операциялық ақша ағыны және қарыз нарықтарына үздіксіз қолжетімділік арқасында қаржылық тұрғыдан төзімді болып қала береді. Алайда баланстық өтімділік шектеулі және қор деңгейлеріне қатты байланған, ал қарыз және жалға алу міндеттемелері едәуір. M&A-ға дейінгі еркін ақша ағыны дивидендтерді жалпы жабады, бірақ ірі сатып алулар ескерілгенде компания қарыз тартуға көбірек тәуелді болады. Операциялық тұрғыдан жақсару шектеулі болып отыр: салыстырмалы сатылымдар әрең өсуде, маржалар төмендеді, ал активтердің өсуі goodwill мен материалдық емес активтердің өсуімен қатар жүретін сатып алулар есебінен қамтамасыз етілуде.

The Home Depot, Inc. бойынша негізгі бағалау мультипликаторларын талдау

Төменде 2025 қаржы жылының 3-тоқсаны нәтижелері негізінде, акция бағасы 380 АҚШ доллары деңгейінде есептелген The Home Depot, Inc. үшін негізгі бағалау мультипликаторлары келтірілген.

| Multiple | Не көрсетеді | Мәні | Түсініктеме |

|---|---|---|---|

| P/E (TTM) | Соңғы 12 айдағы 1 АҚШ доллары пайдаға төленетін баға | 26 | ⬤ Жетілген бөлшек бизнес үшін бұл қолайлы бағалау диапазонының жоғарғы шегіне жақын. |

| P/S (TTM) | Жылдық түсімнің 1 АҚШ долларына төленетін баға | 2.3 | ⬤ Ірі ритейлер үшін бұл орташа қымбат: бизнес жоғары айналымнан ұтады, бірақ табыс өсімінен айқын буфер жоқ. |

| EV/Sales (TTM) | Кәсіпқұнның (enterprise value) түсімге қатынасы, қарызды ескере отырып | 2.7 | ⬤ Қарыз жүктемесі елеулі болғандықтан, бизнес табыстың 2.5 еседен жоғары деңгейінде бағаланып отыр, бұл циклдық үйді жақсарту ритейлері үшін жоғары деңгей. |

| P/FCF (TTM) | Еркін ақша ағымының 1 АҚШ долларына төленетін баға | 27 | ⬤ Еркін ақша ағыны бойынша компания қымбат болып көрінеді. |

| FCF Yield (TTM) | Акционерлер үшін еркін ақша ағымы бойынша кірістілік | 3.7% | ⬤ Еркін ақша ағыны кірістілігі орташа. |

| EV/EBITDA (TTM) | Кәсіпқұнның EBITDA-ға қатынасы | 17.3 | ⬤ Тұрақты, бірақ циклдық бөлшек бизнес үшін бұл жоғары мультипликатор: нарық ағымдағы табыстылық үшін елеулі премиум төлеп отыр. |

| EV/EBIT (TTM) | Кәсіпқұнның операциялық пайдаға қатынасы | 20.5 | ⬤ Бағалау маржаларға өте сезімтал. Маржалар немесе сұраныс нашарласа, акция бағасына теріс әсер етуі мүмкін. |

| P/B | Акция бағасының баланстық құнға қатынасы | 31 | ⬤ Баланс құны бойынша акциялар өте қымбат көрінеді; алайда акцияларды кері сатып алу капиталды азайтқанын ескеру маңызды, сондықтан бұл жағдайда P/B аз ақпарат береді. |

| Net Debt/EBITDA | Қарыз жүктемесінің EBITDA-ға қатынасы | 2.5 | ⬤ Қарыз қолайлы 1–2 диапазонынан жоғары, бірақ әзірге сыни деңгейде емес. |

| Interest Coverage (TTM) | Операциялық пайданың пайыздық шығындарды өтеу коэффициенті | 8.8 | ⬤ Пайыздық шығындар жеткілікті буфермен жабылады, ал пайда орташа төмендесе де қарызды қызмет көрсету тәуекелі төмен болып қалады. |

Home Depot бойынша бағалау мультипликаторларын талдау – қорытынды

Орта мерзімді инвестор үшін Home Depot акциясы 380 АҚШ доллары бағасында жоғары сапалы қорғаныс инвестициясы болып көрінеді, бірақ алдағы тоқсандарда акцияларды сенімді түрде жоғары итермелейтін айқын катализатор жоқ. Бизнес төзімді, ақша ағыны күшті болып қалады, акцияларды кері сатып алу акция бағасын қолдайды, ал ағымдағы қарыз жүктемесі әзірге қауіп төндіретіндей көрінбейді.

Сонымен бірге операциялық импульс тоқырауға жақын, басшылық неғұрлым сақ болжам ұстанды, ал нарық маржа мен сұраныс бойынша жеткілікті оптимистік сценарийді алдын ала бағаға енгізіп қойған. Нәтижесінде 6–12 айлық көкжиекте өсім әлеуеті ең алдымен тұрғын үй және жөндеу нарықтарының қалпына келуіне және салыстырмалы сатылымдардың қайтадан импульс алуына байланысты болады.

Егер макроэкономикалық фон жақсарып, үйді жақсарту сұранысы жеделдесе, акциялар тартымды болуы мүмкін. Алайда әлсіз сұраныс сақталса, ағымдағы бағалау жағдайында акцияның бүйірлік қозғалыста қалуы немесе теріс жаңалықтарда қысымға түсуі ықтимал.

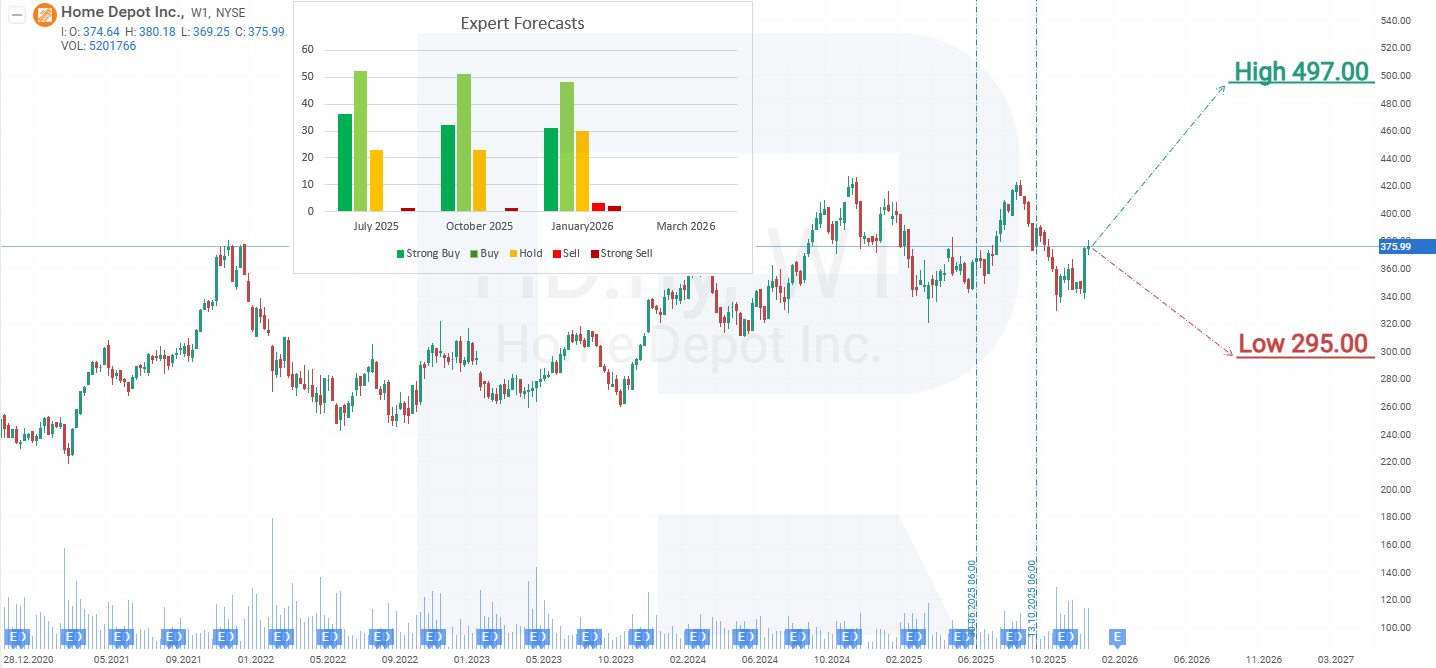

The Home Depot, Inc. акциялары бойынша сарапшылар болжамдары

- Barchart: 35 талдаушының 22-сі Home Depot акцияларын Strong Buy деп бағалады, 1-і Moderate Buy, 10-ы Hold және 2-і Strong Sell деп бағалады. Жоғарғы баға мақсаты 465 АҚШ доллары, ал төменгі шегі 295 АҚШ доллары.

- MarketBeat: 34 талдаушының 21-і акцияларға Buy рейтингін берді, 11-і Hold ұсынымын жасады, ал 2-і оларды Sell деп бағалады. Жоғарғы баға мақсаты 470 АҚШ доллары, ал төменгі шегі 320 АҚШ доллары.

- TipRanks: сауалнамаға қатысқан 23 талдаушының 17-сі акцияларды Buy деп бағалады, 5-і Hold ұсынымын жасады, ал 1-і оларды Sell деп бағалады. Жоғарғы баға мақсаты 441 АҚШ доллары, ал төменгі шегі 320 АҚШ доллары.

- Stock Analysis: 23 сарапшының 9-ы акцияларды Strong Buy, 10-ы Buy және 4-і Hold деп бағалады. Жоғарғы баға мақсаты 497 АҚШ доллары, ал төменгі шегі 350 АҚШ доллары.

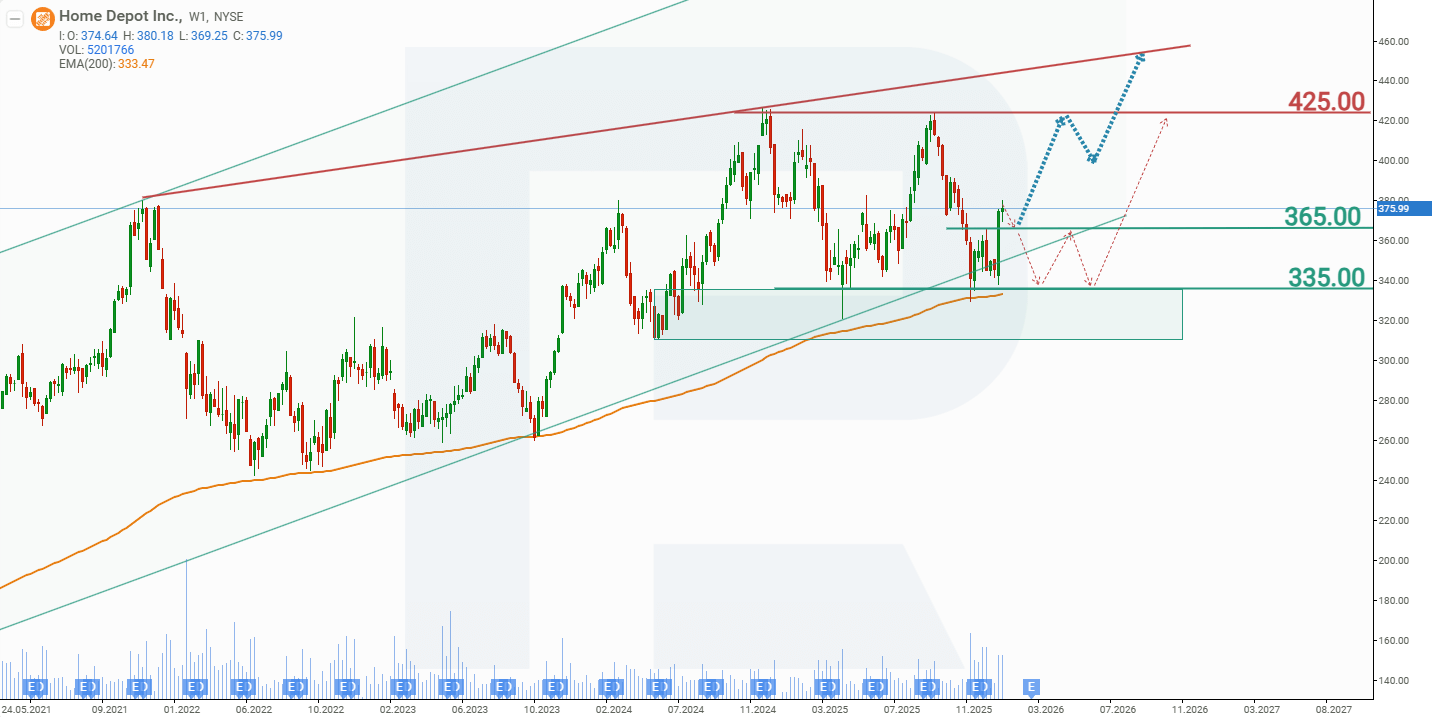

The Home Depot, Inc. акция бағасының 2026 жылға арналған болжамы

Тоқсандық есеп жарияланғаннан кейін бірнеше күн өткен соң, Home Depot акциялары жоғарылады. Федералдық резервтің негізгі пайыздық мөлшерлемесін төмендету ықтималдығына қатысты күтулер маңызды рөл атқарды. Кейбір инвесторлар Трамп ФРЖ шешімдеріне ықпал етуі мүмкін деп үміттенеді. Мөлшерлемені төмендету тұрғын үй нарығын қолдап, Home Depot-тің табысы мен табыстылығын арттыруы мүмкін. Сұранысты қолдаудың тағы бір ықтимал көзі де талқылануда: кредит карталары бойынша пайыздық мөлшерлемелерді 10% деңгейінде шектеу. Бұл да Home Depot үшін оң фактор болар еді, өйткені үй шаруашылықтарының үйді жақсарту және жөндеу жұмыстарына жұмсайтын шығындары ағымдағы деңгейде сақталуы мүмкін. Home Depot акцияларының соңғы динамикасына сүйене отырып, 2026 жылы HD үшін ықтимал баға сценарийлері төмендегідей:

Home Depot акциясына арналған базалық сценарий болжамы әрі қарай өсімді меңзейді, HD 425 АҚШ доллары деңгейіндегі қарсылыққа қарай көтеріледі. Егер бұл деңгей бұзылса, акция бағасы 2026 жылы 450 АҚШ долларына дейін ілгерілеуі мүмкін.

Home Depot акциялары бойынша балама болжам 365 АҚШ доллары деңгейіндегі қолдаудан төмен бұзылуды болжайды. Бұл сценарийде HD акциялары 335 АҚШ долларына қарай төмендеуі мүмкін, одан кейін 365 пен 335 АҚШ доллары аралығындағы диапазонда консолидация күтіледі. Осы диапазоннан шығу АҚШ экономикасының нәтижелеріне байланысты болады: егер экономикалық өсім қазіргі болжамдардағыдай жалғасса, 365 АҚШ долларынан қайта жоғары көтерілу ықтимал, әрі қарай 425 АҚШ долларына қарай жаңа өсім қайта жандануы мүмкін.

2026 жылға арналған The Home Depot, Inc. акцияларына талдау және болжам.The Home Depot, Inc. акцияларына инвестиция салудың тәуекелдері

Home Depot акцияларына инвестициялау компанияның кірісіне және қаржылық нәтижелеріне теріс әсер етуі мүмкін бірқатар ішкі және сыртқы тәуекелдерге байланысты. Негізгі тәуекелдер мыналар:

- Макроэкономикалық жағдай мен тұрғын үй нарығына тәуелділік: үйді жөндеу және құрылыс тауарларына сұраныс макроэкономикалық факторларға, ипотекалық мөлшерлемелерге және тұрғын үй нарығының белсенділігіне тығыз байланысты. Рецессия, пайыздық мөлшерлемелердің өсуі немесе құрылыс қарқынының баяулауы сатылымның төмендеуіне әкелуі мүмкін.

- Шикізат бағасы мен логистика шығындарының құбылмалылығы: ағаш, металл, мұнай немесе тасымалдау бағасының өсуі өндіріс шығындарын арттырып, маржаны қысқартуы немесе тұтынушылық сұранысты төмендетуі мүмкін.

- Бәсекелестік және баға қысымы: Home Depot Lowe’s, Menards, Amazon және басқа да бөлшек саудагерлермен қатаң бәсекелестік жағдайында. Баға қысымының артуы немесе нарық үлесінің азаюы кіріске және рентабельділікке әсер етуі мүмкін.

- Кәсіби клиенттер сегментіне (Pro) тәуелділік: кірістің айтарлықтай бөлігі Pro клиенттерінен түседі. Құрылыс белсенділігінің төмендеуі немесе мердігерлер тарапынан сұраныстың азаюы компанияның қаржылық нәтижелеріне әсер етуі ықтимал.

- Тұтынушылық мінез-құлықтың өзгеруі: DIY жобаларына қызығушылықтың төмендеуі, әсіресе жас буын арасында, немесе басқа платформалар басымдыққа ие онлайн арналарына көшу Home Depot-тың дәстүрлі бөлшек сауда моделіне қауіп төндіруі мүмкін.

- Реттеушілік және еңбек тәуекелдері: еңбекке қатысты қатаң ережелер, ең төменгі жалақының өсуі немесе кадрларды жалдау мен ұстап қалудағы қиындықтар операциялық шығындардың артуына және қызмет сапасының төмендеуіне әкелуі мүмкін.

Бұл тәуекелдер Home Depot бизнес моделінің тұрақтылығын және компания акцияларының ұзақ мерзімді перспективаларын бағалау кезінде ескерілуі тиіс.

Ескерту: Бұл мақала AI құралдарының көмегімен аударылды. Түпнұсқа ағылшын мәтінінің мағынасы сақталуына назар аударылғанымен, кейбір дәлсіздіктер немесе түсіп қалған жерлер болуы мүмкін; күмән туған жағдайда бастапқы материалға жүгініңіз.

Қаржы нарықтары бойынша болжамдар олардың авторларының жеке пікірі болып табылады. Ағымдағы талдау сауда жасау бойынша нұсқаулық емес. RoboForex компаниясы ұсынылған шолулардағы сауда ұсыныстарын пайдалану кезінде туындауы мүмкін жұмыс нәтижелеріне жауапты емес.